O Cartão WiZink Flex surge como uma solução prática para quem procura opções de crédito com pagamentos flexíveis e um programa de reembolso. Este cartão crédito Portugal combina a possibilidade de escolher entre pagar o valor total ou fracionar compras com a vantagem do cashback WiZink em compras selecionadas.

Cartão WiZink Flex

Num mercado onde as compras online e os pagamentos contactless crescem a cada ano, cartões como o Cartão WiZink Flex ganham relevância por oferecerem adaptabilidade e retorno monetário. Muitos consumidores em Portugal valorizam agora a liberdade de gestão financeira sem perder benefícios imediatos nas despesas do dia a dia.

Anúncios

O objetivo deste artigo é explicar de forma clara como solicitar Cartão WiZink Flex, detalhar características, vantagens, requisitos e custos, e comparar esta opção com alternativas disponíveis no mercado português. Se procura um cartão de crédito Portugal que una flexibilidade de pagamento e cashback, este guia foi pensado para si.

Principais pontos

- Apresentação do Cartão WiZink Flex e das suas funcionalidades essenciais.

- Importância dos pagamentos flexíveis e do cashback WiZink no contexto atual.

- Passos e requisitos para solicitar Cartão WiZink Flex em Portugal.

- Comparação com outros cartões e análise dos custos associados.

- Destinado a consumidores em Portugal que querem controlar melhor as suas finanças.

Como Pedir o Cartão WiZink Flex – Guia Completo e Atualizado

O Cartão WiZink Flex é uma opção moderna e prática para quem procura um cartão de crédito totalmente digital, sem anuidade, com pagamentos flexíveis e gestão online completa. O processo é simples, rápido e pode ser feito em poucos minutos, sem precisar visitar qualquer agência.

Abaixo, encontra o passo a passo detalhado para solicitar o seu cartão e começar a usufruir das vantagens WiZink.

✅ 1. Confirme se Cumpre os Requisitos Básicos

Antes de iniciar o pedido, verifique se atende aos critérios mínimos exigidos pelo WiZink:

- Ter 18 anos ou mais;

- Residir legalmente em Portugal;

- Possuir rendimento regular comprovável (trabalho dependente, independente, pensão, etc.);

- Ter documento de identificação válido (Cartão de Cidadão ou Título de Residência);

- Possuir conta bancária ativa em Portugal (não precisa ser no WiZink);

- Ter bom histórico de crédito, sem incidentes registados na Central de Responsabilidades de Crédito do Banco de Portugal.

💡 Dica: mesmo que não tenha conta no WiZink, pode fazer o pedido — o banco é totalmente digital e aceita clientes de qualquer instituição nacional.

🌐 2. Aceda ao Site Oficial

O processo é 100% online, através do portal oficial:

👉 www.wizink.pt

No menu principal, selecione:

Cartões de Crédito → WiZink Flex

Nesta secção, encontrará:

- As principais vantagens do cartão;

- Condições e taxas aplicáveis (TAN, TAEG, limite de crédito, etc.);

- Explicação sobre o programa WiZink Extra;

- O botão “Pedir Cartão” para iniciar a candidatura.

🖱️ 3. Inicie o Pedido

Clique em “Pedir agora” ou “Pedir Cartão WiZink Flex”.

Será encaminhado para o formulário digital de adesão, onde começa a preencher os seus dados.

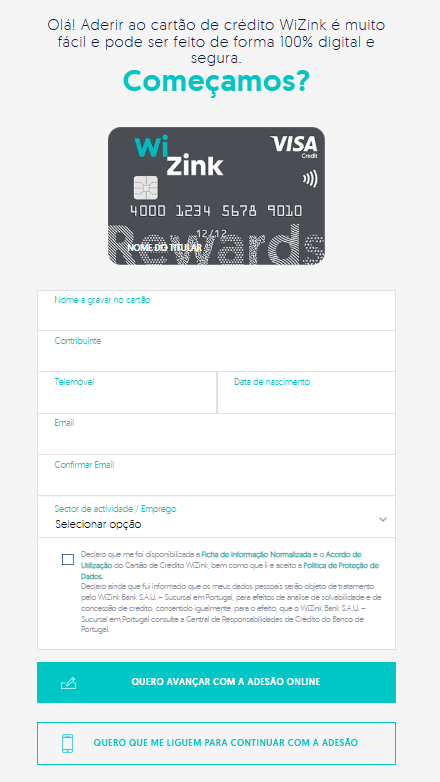

📋 4. Preencha o Formulário Online

O formulário é dividido em secções simples e intuitivas. Deve indicar:

- Informações pessoais: nome completo, NIF, data de nascimento, contactos;

- Morada fiscal e postal em Portugal;

- Situação profissional: cargo, empregador, tipo de contrato e antiguidade;

- Rendimentos líquidos mensais e encargos regulares;

- IBAN da conta à ordem que será usada para o pagamento das faturas.

🧠 Nota: estas informações são usadas pelo WiZink para realizar a análise de crédito e definir o limite inicial do cartão.

📎 5. Envie os Documentos Necessários

Durante a candidatura, será necessário fazer o upload de alguns documentos. Estes devem estar em formato PDF, JPG ou PNG e ser nítidos e atualizados.

Documentos exigidos:

- Documento de Identificação (Cartão de Cidadão ou Título de Residência);

- Comprovativo de rendimentos (recibos de vencimento, IRS ou recibos verdes);

- Comprovativo de morada (fatura de serviços recentes – água, luz, gás ou telecomunicações);

- IBAN da conta bancária associada ao pagamento.

💡 Dica: o processo é mais rápido se todos os documentos estiverem no mesmo nome que o pedido.

🔍 6. Aguarde a Análise de Crédito

Após enviar os dados, o WiZink procede à análise de crédito, avaliando:

- A sua capacidade financeira;

- O seu histórico de crédito junto do Banco de Portugal;

- O limite de crédito adequado ao seu perfil.

⏱️ O processo costuma demorar entre 24 e 48 horas úteis, podendo ser ainda mais rápido se os documentos forem validados de imediato.

💡 Dica: mantenha o e-mail e o telemóvel disponíveis — o WiZink comunica todas as atualizações por estes canais.

✉️ 7. Receba o Resultado da Candidatura

Assim que a análise for concluída, receberá um e-mail com o resultado.

Se o pedido for aprovado, o WiZink enviará:

- O contrato de crédito com as condições (TAEG, TAN, limite, encargos);

- As condições gerais do cartão;

- Um link seguro para assinatura digital.

Caso falte algum documento ou informação, o banco entrará em contacto para regularizar o pedido.

🖊️ 8. Assine o Contrato Digitalmente

A assinatura é feita online, através de um link seguro ou da área de cliente.

Não é necessário imprimir ou enviar nada por correio.

O processo é autenticado e possui validade jurídica, garantindo total segurança.

Após a assinatura, o cartão entra na fase de emissão.

💳 9. Receba o Cartão em Casa

O Cartão WiZink Flex será enviado para a morada indicada no prazo de 5 a 10 dias úteis.

O envelope inclui:

- Carta de boas-vindas;

- Código de ativação e instruções;

- Guia de benefícios e termos de utilização.

O PIN é enviado separadamente, por motivos de segurança.

📱 10. Ative o Cartão

Para começar a usar, é necessário ativar o cartão. Existem várias opções:

- App WiZink:

- Entre na aplicação;

- Vá a “Cartões → Ativar Cartão”;

- Introduza o código recebido.

- WiZink Online:

- Aceda a www.wizink.pt;

- Faça login e selecione “Ativar Cartão”.

- Telefone:

- Ligue para o apoio ao cliente 24h WiZink e siga as instruções de ativação.

💰 11. Escolha a Modalidade de Pagamento

O WiZink Flex permite definir como deseja pagar a fatura:

- Pagamento total – quita 100% do valor, sem juros;

- Pagamento parcial – entre 5% e 100% do montante;

- Transação Repartida – parcela compras de valor igual ou superior a 200 € em prestações fixas.

Esta flexibilidade dá-lhe maior controlo sobre o orçamento mensal.

🧾 12. Configure Débito Direto e Notificações

Para maior comodidade, ative o débito direto para pagamento automático da fatura.

Na app, também pode configurar:

- Alertas de vencimento;

- Notificações de compras;

- Limites personalizados;

- Bloqueio temporário do cartão.

🛍️ 13. Comece a Usar o Seu Cartão

Depois de ativado, o WiZink Flex já pode ser utilizado para:

- Pagamentos contactless em lojas físicas;

- Compras online com 3D Secure;

- Pagamentos móveis com Apple Pay, Google Pay ou MB WAY;

- Aproveitar descontos e campanhas do programa WiZink Extra.

💡 Dica: pagando a fatura integralmente todos os meses, pode usufruir de até 50 dias de crédito gratuito.

📲 14. Acompanhe Tudo na App WiZink

A aplicação é o centro de controlo do seu cartão. Com ela pode:

- Consultar saldo, limite e extratos;

- Acompanhar gastos em tempo real;

- Simular pagamentos e alterar modalidades;

- Solicitar aumento de limite;

- Gerir notificações e segurança.

A app está disponível para Android e iOS e utiliza autenticação reforçada conforme as normas PSD2.

⚙️ 15. Utilize com Responsabilidade

Apesar da flexibilidade, o WiZink Flex é um produto de crédito — use-o de forma consciente:

- Sempre que possível, pague o valor total da fatura;

- Evite levantamentos em numerário, que geram juros imediatos;

- Monitore os gastos regularmente na app;

- Aproveite os benefícios Visa e WiZink Extra de forma estratégica.

🧩 Conclusão

Solicitar o Cartão WiZink Flex é simples, rápido e 100% digital.

Com análise em 24–48 horas, sem anuidade e gestão totalmente online, é uma das opções mais práticas do mercado português.

Principais vantagens:

- Pedido e assinatura digitais;

- Aprovação rápida;

- Flexibilidade total de pagamentos;

- Crédito gratuito até 50 dias;

- Descontos e benefícios exclusivos.

O WiZink Flex oferece liberdade financeira com segurança, permitindo-lhe escolher quanto pagar, quando pagar e como gerir o seu crédito — tudo com total transparência e controlo.

Cartão WiZink Flex – Pagamentos flexíveis e cashback. Aprenda como solicitar!

Antes das secções detalhadas, apresentamos um ponto de partida claro para quem pesquisa opções de crédito práticas e recompensadoras. O texto a seguir explica de forma simples o que esperar do produto e quem tira partido das suas funções.

Resumo rápido do produto

O resumo Cartão WiZink Flex descreve um cartão de crédito da WiZink com três modalidades de pagamento: pagamento total, pagamento mínimo e conversão de compras em prestações. O cartão oferece um programa de cashback que retribui uma percentagem das compras em categorias elegíveis. As funcionalidades incluem gestão pela app e área cliente WiZink, pagamentos contactless e compatibilidade com Apple Pay e Google Pay.

Por que este título é importante para a sua escolha

O por que escolher WiZink Flex resume as vantagens essenciais: flexibilidade financeira e retorno direto em compras. Estas características ajudam a gerir fluxo de caixa sem perder benefícios por cada euro gasto. A expressão “Aprenda como solicitar” sinaliza que o artigo inclui passos práticos para pedir o cartão de forma rápida e segura.

Que leitores irão beneficiar deste artigo

Consumidores que procuram reduzir custos com juros ao seleccionar a modalidade de pagamento mais adequada vão encontrar informação útil. Quem valoriza reembolsos em compras pode avaliar os benefícios cartão WiZink para otimizar ganhos. Novos utilizadores de cartões de crédito em Portugal e titulares que desejam migrar para soluções mais flexíveis também ficarão esclarecidos.

WiZink

Principais características do Cartão WiZink Flex

O Cartão WiZink Flex apresenta uma combinação de flexibilidade no pagamento e benefícios em cashbacks. A secção abaixo explica as opções disponíveis, como funciona o programa e que custos vigiam. Leia com atenção para perceber se as características WiZink Flex se alinham com as suas necessidades.

Opções de pagamento flexíveis

A WiZink permite três modos principais: pagamento total da fatura, pagamento mínimo e conversão de compras em prestações. Em cada compra pode escolher se paga à vista ou transforma o débito em prestações, consoante as condições comerciais vigentes.

A app e a área cliente permitem gerir preferências de pagamento, ativar parcelamentos e simular custos. Estas ferramentas tornam simples alternar entre opções pagamento cartão e controlar o impacto mensal na sua liquidez.

Programa de cashback e categorias elegíveis

O cashback funciona com percentagem fixa ou variável aplicada a compras em categorias específicas, como supermercados, combustível e viagens. Consulte o regulamento para saber as percentagens aplicáveis a cada categoria.

O valor acumulado do cashback é creditado na conta do cartão ou aparece como crédito na fatura, após prazos de compensação definidos pela WiZink. Verifique limites máximos e exclusões, por exemplo transações de numerário, transferências e juros não costumam contar.

Limites, comissões e taxas associadas

Os limites de crédito iniciais dependem do perfil financeiro do cliente e são comunicados no momento da aprovação. É comum existir comissão anual, juros do crédito rotativo e custos pela conversão de compras em prestações.

Há taxas por levantamentos em numerário, conversão de moeda estrangeira e penalizações por incumprimento. Consulte a TAEG e o folheto informativo para valores atualizados, de modo a comparar todas as taxas WiZink Flex com clareza.

Vantagens do cashback na utilização diária

O cashback transforma gastos rotineiros em poupança. Pequenas devoluções em compras regulares reduzem o custo real das despesas mensais.

Como o cashback é calculado

O cálculo cashback costuma aplicar uma percentagem sobre o montante elegível da compra, por exemplo 1% ou 2%, excluindo IVA e operações não elegíveis. Existem regras de arredondamento e períodos de apuramento que podem ser mensais ou trimestrais.

Algumas transacções ficam fora do retorno, como pagamentos de serviços financeiros, transferências e operações reversíveis. É comum haver um limite mínimo para atribuição e tetos máximos por período.

Exemplos práticos: compras do dia a dia

Simule compras em supermercados, combustíveis, restauração e compras online. Com 1% de retorno, 1 000€ de despesas mensais geram 10€ por mês, ou 120€ por ano.

Em cenários com 2% de cashback, o ganho duplica. Estas pequenas percentagens acumulam e melhoram o orçamento familiar ao longo do ano.

Ao analisar exemplos cashback diário é essencial comparar o valor bruto recebido com eventuais comissões e anuidades. Só assim se obtém o ganho líquido real.

Comparação com outros cartões com cashback

Existem dois modelos comuns: cashback fixo e cashback por categorias rotativas. O modelo fixo dá previsibilidade. O modelo por categorias compensa quem gasta mais em segmentos específicos, como combustível ou supermercados.

Alguns emissores em Portugal preferem oferecer milhas ou pontos em vez de devolução directa. Esse sistema pode parecer atractivo, mas o retorno efectivo depende da conversão desses pontos.

Para comparar cartões, verifique plafonds, exclusões e a facilidade de resgate. Ao comparar cartões cashback Portugal, considere limites de reembolso, categorias elegíveis e requisitos de resgate para calcular o benefício real.

Como funcionam as opções de pagamento flexíveis

O Cartão WiZink Flex oferece alternativas para gerir o saldo da fatura. Pode optar por liquidar tudo de uma vez ou escolher pagamentos mais leves e programados. Cada escolha tem efeitos financeiros distintos e influencia a sua disciplina orçamental.

Pagamento total vs. pagamento mínimo

Pagamento total significa saldar o montante integral da fatura até à data de vencimento. Esta opção evita juros e mantém o custo real das compras baixo.

Pagamento mínimo é um valor reduzido que a entidade emissora aceita como prestação. Pagar apenas o mínimo implica juros sobre o resto do saldo e prolonga o tempo até à liquidação total.

Se recorrer frequentemente ao pagamento mínimo, o custo acumulado pode ser elevado. Compare sempre essas opções antes de decidir, para reduzir encargos e proteger a sua saúde financeira.

Converter compras em prestações

Converter compras em prestações permite transformar uma despesa em pagamentos mensais fixos. Esta funcionalidade facilita a gestão de compras maiores, ao criar previsibilidade no orçamento.

O plano de prestações vem com taxas e TAEG específicas. Analise as condições e compare com crédito pessoal ou empréstimo bancário antes de aceitar. Em muitos casos, uma prestação competitiva pode ser vantajosa, sobretudo para bens duradouros.

Use prestações para despesas planeadas e evite fracionar várias compras pequenas ao mesmo tempo. Isso previne sobreposição de encargos e simplifica o controlo das despesas mensais.

Impacto no crédito e nas finanças pessoais

O uso continuado de crédito rotativo pode aumentar o rácio de endividamento e afetar o historial de crédito. Bancos e plataformas de crédito consultam o CIR e outros registos quando avaliam risco e limites.

Em Portugal, um comportamento responsável traduz-se numa melhor capacidade de obter produtos financeiros no futuro. Pagar atempadamente, monitorizar extratos e evitar múltiplos planos simultâneos ajuda a mitigar o impacto no crédito Portugal.

Recomenda-se definir um orçamento claro, rever extratos todos os meses e priorizar a redução de saldos com juros mais altos. Estas práticas protegem o seu score e mantêm as finanças pessoais equilibradas.

Requisitos para solicitar o Cartão WiZink Flex

Antes de avançar com o pedido, saiba quais os critérios básicos e os papéis que pode precisar. Esta secção explica de forma clara os passos para confirmar a sua elegibilidade e reúne os principais documentos pedido cartão WiZink.

Critérios de elegibilidade para residentes em Portugal

Para candidatar-se, tem de ser maior de idade e ter residência fiscal em Portugal. O banco exige um NIF válido e prova de capacidade de pagamento, por exemplo, recibos de vencimento ou extratos bancários.

WiZink fará uma avaliação de risco com base no seu historial de crédito. Consultas à Central de Responsabilidades de Crédito do Banco de Portugal podem influenciar a decisão.

Documentos necessários para o pedido

Tenha à mão um documento de identificação válido: cartão de cidadão ou passaporte. O NIF é obrigatório no processo.

Prepare comprovativos de rendimentos, como recibos de vencimento, declaração de IRS ou extractos bancários. Se for solicitado, envie um comprovativo de morada, por exemplo uma fatura de serviços.

Em casos específicos, como trabalhadores independentes ou pensionistas, podem pedir documentos adicionais para completar a análise.

Como verificar se reúne as condições

Antes de submeter, utilize o site ou a app da WiZink para rever os requisitos solicitar WiZink Flex e testar o simulador de pré‑aprovação quando disponível.

Limpe eventuais restrições de crédito e atualize todos os documentos pedido cartão WiZink. Se tiver dúvidas, contacte o apoio ao cliente da WiZink para esclarecimentos antes do envio.

Passo a passo para pedir o seu cartão online

Antes de iniciar, verifique que tem uma ligação segura (https) e que a app WiZink está atualizada. Reúna NIF, documento de identificação e comprovativos de rendimento para acelerar o processo. Esta preparação facilita pedir Cartão WiZink Flex online sem surpresas.

Aceder ao site ou app WiZink

Visite o site oficial da WiZink Portugal ou descarregue a aplicação na App Store ou Google Play. Escolha a opção de cartão e inicie o formulário. Confirme que o endereço começa por https e que o certificado do site é válido.

Completar o formulário de pedido

Preencha os dados pessoais: nome, NIF, morada e contacto. Indique a sua situação profissional e rendimentos mensais. Carregue os documentos exigidos através da plataforma segura. Se a opção aparecer, selecione limites iniciais e modalidade de pagamento.

Revise com atenção todas as informações antes de submeter. Leia e aceite os termos e autorize a consulta de crédito necessária para avaliar o pedido. Estas etapas explicam claramente como pedir WiZink Flex sem erros.

Tempo de aprovação e receção do cartão

O tempo de análise varia. Em muitos casos a resposta chega em algumas horas; noutros, pode demorar alguns dias úteis se forem pedidos documentos extras. Este intervalo define o tempo aprovação WiZink para o seu pedido.

Após aprovação, o cartão físico costuma chegar por correio em poucos dias úteis. Se estiver disponível, a versão virtual pode ser ativada mais cedo para compras online.

WiZink envia notificações por email ou SMS com o estado do pedido e os passos seguintes, como ativação e definição de PIN.

Ativação, configuração e utilização segura

Ao receber o cartão WiZink é importante completar a ativação antes de o usar. Pode ativar cartão WiZink pela app, acedendo à área pessoal no site ou contactando o apoio ao cliente. Em alguns casos será pedido que confirme a sua identidade e introduza um código que acompanha o envio do cartão.

Seguem passos práticos para concluir a ativação: abra a app WiZink, escolha a opção de ativação, introduza os dados solicitados e valide com o código. Se preferir o site, faça login na área cliente e siga as instruções. No contacto telefónico, tenha o documento de identificação à mão para agilizar o processo.

Como ativar o cartão após a receção

Ativar cartão WiZink é rápido quando usa a app. A ativação por telefone pode ser útil se tiver dúvidas. Confirme sempre que o código que introduz vem com o cartão.

Definição de PIN e utilização em pagamentos contactless

Depois de ativar pode configurar PIN WiZink através da app ou num multibanco. Na app, escolha a opção de PIN, crie um código seguro e não o partilhe com ninguém. No multibanco siga as instruções para alterar o PIN de forma protegida.

Os pagamentos contactless funcionam por aproximação até ao limite estabelecido pelo banco ou pelo comerciante. É possível integrar o cartão com Apple Pay ou Google Pay quando suportado pelo dispositivo. Se preferir, ajuste ou limite as transacções contactless na app e desligue o serviço temporariamente conforme necessário.

Dicas de segurança e prevenção de fraude

Proteja o PIN e mantenha o cartão fisicamente seguro. Nunca revele o seu PIN ou senhas. Ative notificações instantâneas na app para acompanhar movimentos e detetar operações não autorizadas cedo.

Em caso de perda ou roubo bloqueie o cartão de imediato pela app ou contacte a linha de apoio da WiZink. Solicite substituição e siga as orientações para evitar uso indevido.

Esteja atento a tentativas de phishing. A WiZink não solicita PIN ou palavras-passe por email ou SMS. Confirme sempre URLs e contactos oficiais antes de fornecer informações. Para reforçar a segurança cartão contacto Portugal, reveja os limites de contacto e atualize opções de autenticação quando disponível.

Gestão do cartão através da área cliente e app

Gerir o seu cartão fica mais simples com a área cliente e a app. Pode ver movimentos em tempo real, aceder ao histórico de faturas e exportar documentos para controlo financeiro. Esta secção explica as ações mais úteis e os passos a seguir em caso de dúvida.

Consultar movimentos e extratos

Na app tem acesso a uma lista de transacções ordenada por data. As operações aparecem normalmente em poucos minutos, embora alguns comerciantes possam demorar mais a refletir o nome na descrição.

Para um controlo detalhado, use a opção de exportar faturas em PDF ou CSV e guarde os extratos mensais. Quem precisa de organizar despesas pode categorizar movimentos e aplicar etiquetas para orçamentos.

Se preferir o browser, a área cliente no site permite consultar extratos antigos e imprimir comprovativos. Sempre que houver discrepâncias, guarde os registos antes de contactar o banco.

Alterar limites e opções de pagamento

Para pedir aumento ou redução de limite de crédito, aceda à secção correspondente na app ou contacte o apoio. Podem solicitar comprovativos de rendimento ou identificação adicional durante a avaliação.

Na app é possível escolher entre pagamento total, pagamento mínimo ou converter compras em prestações. Ative débito automático para a conta à ordem se quiser evitar esquecimentos.

Recomenda-se ajustar limites conforme o seu padrão de uso. Limites adequados ajudam a manter saldo saudável e reduzem o risco de sobre-endividamento.

Reclamações, bloqueios e suporte ao cliente

Em caso de transacções suspeitas bloqueie o cartão de imediato pela app e contacte os números de emergência. A notificação rápida reduz o impacto de fraude.

Para reclamações formais use os canais disponíveis: telefone, chat na app ou email. Se for necessário, é possível apresentar queixa ao Banco de Portugal conforme os seus direitos.

Se precisar de ajuda presencial ou esclarecimentos sobre processos, verifique o horário de atendimento e os tempos de resposta. O suporte WiZink Portugal disponibiliza informação sobre prazos, reembolsos e passos seguintes.

Custos, comissões e simulações práticas

Antes de decidir, é importante perceber os custos reais por trás do cartão. Aqui tem uma visão prática das comissões e dos juros que pode encontrar, seguida de simulações para uma compra de 500€ e um método simples para avaliar se compensa para o seu caso.

Análise das comissões anuais e juros

Existem várias comissões a ter em conta: anuidade (quando aplicável), juros do crédito rotativo, TAEG em operações parceladas, taxa por levantamento de numerário e custos por conversão de moeda. Consulte sempre o folheto tarifário e a TAEG atualizada da WiZink antes de contratar.

Simulações práticas: compra de 500€

Exemplo 1 — pagamento total: paga 500€ de imediato. Não há juros sobre esse valor, o custo efetivo é apenas o preço da compra. Esta opção evita encargos e preserva o poder de compra futuro.

Exemplo 2 — pagamento mínimo: suponha um mínimo de 25€ por mês sobre 500€. Os juros cartão WiZink aplicam-se ao saldo remanescente. O prazo alarga-se e o custo total aumenta devido aos juros e possíveis comissões associadas.

Exemplo 3 — conversão em prestações: se optar por parcelar em 6 ou 12 meses com uma TAEG concreta, o montante total pago inclui a TAEG e as comissões. Compare o total resultante com o pagamento à vista para perceber a diferença real.

Comparação com o cashback

Para avaliar o benefício líquido, subtraia o cashback estimado do custo extra gerado por juros e comissões. Esta comparação mostra se o retorno em cashback compensa o custo de financiamento.

Como calcular se o cartão é vantajoso para si

Use uma fórmula prática: custo efetivo = juros cartão WiZink + comissões WiZink Flex – valor do cashback obtido. Compare este custo anual com o valor dos benefícios adicionais, como seguros ou promoções.

Recomenda-se usar simuladores financeiros e considerar o seu perfil de gastos. Se faz compras frequentes nas categorias que geram cashback, o cartão pode ser vantajoso. Para compras elevadas considere alternativas, como cartões sem comissão anual ou um crédito pessoal com taxa fixa.

Para um cálculo rápido, faça uma simulação: insira 500€ no simulador, aplique a TAEG e as comissões WiZink Flex, subtraia o cashback esperado. O resultado orienta o seu cálculo vantajosidade cartão e a decisão final.

Comparação com outros cartões de mercado em Portugal

Ao escolher um cartão, é útil perceber as diferenças entre as ofertas disponíveis no mercado. Neste ponto comparamos características que mais influenciam o dia a dia: retorno direto, programas de fidelidade, custos e funcionalidades digitais.

Cartões com cashback vs. cartões com milhas

O cashback oferece devolução direta em dinheiro, fácil de entender e usar. As milhas convertem-se em viagens ou vouchers, com valor de resgate variável conforme parcerias e disponibilidade.

Para quem prefere liquidez imediata e transparência, o cartão cashback vs milhas tende a favorecer a primeira opção. Os viajantes frequentes podem obter mais valor real com programas de milhas e parcerias aéreas.

Vantagens e desvantagens face à concorrência

Ao comparar produtos é imprescindível analisar anuidade, TAEG e limites. Bancos tradicionais como Millennium e Caixa oferecem solidez e rede física. Fintechs e bancos digitais destacam-se por apps intuitivas e notificações instantâneas.

Alguns concorrentes em Portugal apresentam cashbacks mais elevados em categorias específicas. Outros privilegiam benefícios de viagem, lounges e transferências de pontos para companhias aéreas.

Na comparação WiZink vs concorrentes, considere o equilíbrio entre cashback, custos e opções de parcelamento. A qualidade do serviço ao cliente e a gestão pelo app são decisivos para utilizadores que valorizam controlo e rapidez.

Recomendações consoante o perfil de consumidor

- Compras diárias: optar por cartões com cashback e baixa anuidade maximiza o retorno em despesas regulares.

- Viajantes frequentes: escolher cartões com milhas, parceiras aéreas e benefícios de viagem.

- Quem precisa de flexibilidade financeira: priorizar cartões com opções de parcelamento claras e boa gestão online.

Antes de decidir, vale comparar cartões Portugal em termos de TAEG, limites e funcionalidades. Faça simulações reais com os seus padrões de gasto para saber qual opção serve melhor as suas necessidades.

Conclusão

O resumo WiZink Flex mostra que este cartão combina opções de pagamento flexíveis com um programa de cashback que pode trazer poupanças reais no dia a dia. Para escolher cartão crédito Portugal adequado, é essencial comparar a vantagem do cashback com as taxas e a TAEG aplicáveis.

Antes de concluir WiZink Flex, analise o regulamento do cashback e faça simulações com pagamento total, pagamento mínimo e prestações. Consulte o folheto tarifário da WiZink para confirmar comissões e juros, e assim avaliar se o produto corresponde ao seu perfil financeiro.

Como próximos passos, utilize a app ou o site da WiZink para verificar elegibilidade, preparar documentos e avançar com o pedido se for conveniente. Em caso de dúvida, contacte o apoio ao cliente WiZink ou compare com outras ofertas no mercado.

Lembre-se de gerir o crédito com prudência: o cartão é uma ferramenta útil quando usado conscientemente, ajudando a poupar com cashback sem comprometer a saúde financeira.

Conteúdo criado com auxílio de Inteligência Artificial